El pasado 10 de julio, el Gobierno promulgó el decreto supremo N.° 081-2022-PCM, que tiene como objetivo conformar una comisión multisectorial para crear propuestas de reforma del sistema de pensiones. Dicha comisión debe responder a las diferentes problemáticas que tiene el actual sistema de pensiones, a la vez de mantener y mejorar lo avanzado. No obstante, pese al aporte que pueden ofrecer, no se convocó a representantes de la Oficina de Normalización Previsional (ONP) o de las Administradoras de Fondos de Pensiones (AFP).

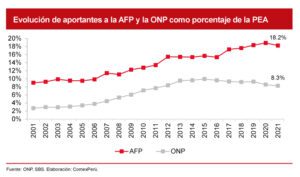

En los últimos años se han realizado avances importantes en el sistema de pensiones. Desde 2001 hasta 2021, el número de aportantes se incrementó un 194% en las AFP y un 345% en la ONP. Sin embargo, desde 2017, el dinamismo se viene desacelerando en la afiliación a la ONP, a diferencia de la AFP que, salvo en 2021, mantiene una tendencia positiva.

Actualmente, los dos sistemas previsionales más importantes en el Perú son la ONP y la AFP. En 2021, alrededor de un 18.2% de la Población Económicamente Activa (PEA) aportó a una AFP, mientras que un 8.3% aportó a la ONP. Estos resultados evidencian que solo 1 de cada 4 trabajadores aporta para su jubilación; por lo tanto, una gran cantidad de personas llegaría a la vejez sin una fuente de ingresos previsional.

Además, la decisión de participar o no en el sistema previsional está estrechamente relacionada con el nivel de ingresos. En 2021, de acuerdo con la Encuesta Nacional de Hogares (Enaho), alrededor del 86.7% de trabajadores que pertenecen al primer quintil de ingresos (el 20% de trabajadores con ingresos más bajos de la población) no está afiliado a ningún sistema de pensiones. Es decir, el sistema tiene problemas estructurales que lo hacen poco atractivo para un gran sector de la PEA.

Esta baja participación está asociada, por un lado, con factores estructurales del mercado laboral. El 76.8% de la PEA tiene un trabajo informal, el cual se caracteriza por ser de bajos ingresos. Ante este escenario, es poco rentable para muchos trabajadores aportar a un sistema de pensiones. Por otro lado, el 37.8% de trabajadores es independiente y, por normativa, no están obligados a participar en el sistema. En ese sentido, se debe mejorar la oferta del sistema de pensiones peruano para adecuarlo a las necesidades del mercado laboral.

SOSTENIBILIDAD DEL SISTEMA DE PENSIONES

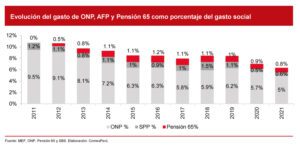

Con respecto a la sostenibilidad del gasto del sistema previsional, se lograron importantes avances en los últimos años. En conjunto, el gasto realizado por la ONP, AFP y Pensión 65 se redujo como parte del total de gasto social ejecutado por el Estado. El sistema de la AFP ha resultado más eficiente y sostenible, debido a que se financia en su mayoría con los aportes y la rentabilidad generada, mientras que en la ONP el Estado debe cubrir las pensiones en caso de que los aportes recaudados no sean suficientes.

Sin embargo, desde que se inició la pandemia, la sostenibilidad del sistema de las AFP se ha visto perjudicada. Esto ocurrió principalmente a causa de los retiros realizados por los ciudadanos. Hasta el momento se realizaron seis procesos de retiros entre 2020 y 2022. De acuerdo con la Superintendencia de Banca, Seguros (SBS) y las AFP, entre los cinco primeros procesos se retiró un monto de S/ 65,942 millones. Esto, junto con la afectación en el sistema financiero, provocó que el fondo de pensiones de la AFP pase de S/ 176,123 millones en enero de 2020 a S/ 125,809 millones en mayo de 2022.

Pese a todo lo mencionado, la situación podría empeorar. A inicios de junio, el congreso aprobó la “Ley que crea las pensiones mínimas y promueve los aportes voluntarios alternativos con fines previsionales”, la cual, según la SBS, podría dar pie a retiros que oscilan entre S/ 16,327 millones y S/ 28,797 millones.

Estos procesos de retiros desnaturalizan el objetivo inicial de las AFP: ser un sistema de pensiones para el retiro.

El efecto será de largo plazo. De acuerdo con la SBS, hasta diciembre de 2021, solo un 31% de afiliados no había realizado ningún retiro. Esto implica que un número importante de personas ha reducido sus ahorros para una pensión a futuro. En otros casos, probablemente, muchos retiraron todos sus fondos, lo que significará, más adelante, una carga fiscal adicional para el Estado.

El sistema de pensiones peruano necesita indudablemente reformas para mantener su sostenibilidad; además, debe incrementar su cobertura para asegurar que las personas puedan acceder a una pensión para su retiro. Pero estos cambios deben ser realizados de manera responsable; de otro modo, el futuro de muchos peruanos se vería afectado por medidas cortoplacistas y populistas.