En los mercados financieros existen instrumentos que permiten extraer información sobre las expectativas que tienen los inversores con relación al comportamiento futuro de ciertas variables económico financieras.

Dentro de esta categoría destacan los índices de volatilidad. Un índice de volatilidad mide la incertidumbre del mercado respecto a la evolución en el corto plazo (30 días siguientes) de diversas variables. Estas pueden ser un índice bursátil, el rendimiento de los bonos del Estado o el precio del crudo, entre otras. Por lo tanto, una subida en estos índices de volatilidad significa mayor incertidumbre en el mercado de renta variable, en el mercado de renta fija o en el mercado de materias primas.

El índice de volatilidad de referencia en los mercados financieros internacionales es el VIX, que mide la incertidumbre asociada al índice Standard & Poor’s 500 (S&P 500) y sirve de barómetro para medir el miedo de los inversores.

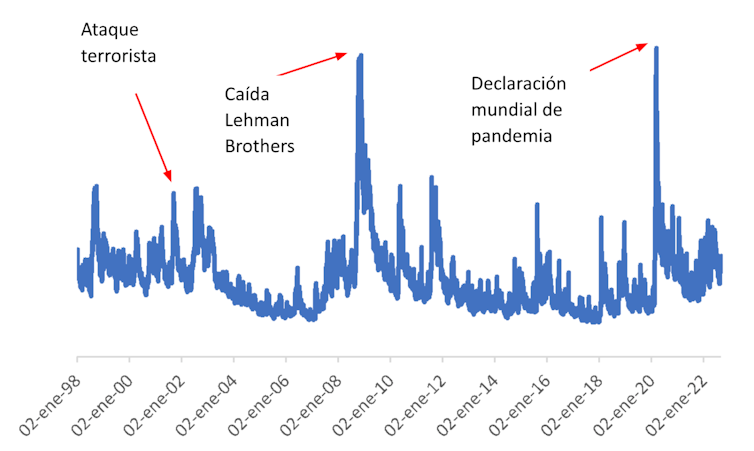

Históricamente, el VIX ha alcanzado valores máximos en respuesta a grandes eventos de distinta naturaleza, como el ataque terrorista a las torres gemelas de Nueva York en septiembre de 2001, la caída de Lehman Brothers en septiembre de 2008 o el estallido de la pandemia de la covid-19 en marzo de 2020.

Evolución temporal del índice VIX, resaltando algunas de las principales crisis recientes. Fuente: elaboración propia a partir de datos de investing.com

Tras años en los que la política monetaria convencional del Banco Central Europeo y la Reserva Federal se había caracterizado por tipos de interés anclados en el 0 %, se suceden las noticias sobre la reacción de los mercados financieros (las bolsas, el mercado de deuda, la prima de riesgo…) ante las decisiones de subidas de tipos de interés a uno y a otro lado del Atlántico.

El efecto esperado de los anuncios de política monetaria sobre la incertidumbre de los inversores

A diferencia de los grandes e inesperados eventos que se asocian con un incremento de la incertidumbre en los mercados, los anuncios de política monetaria son anuncios programados. Es decir, se conoce con anterioridad la fecha en la que se reúnen las autoridades competentes para la toma de decisiones de política monetaria.

Este aspecto es importante para entender el impacto de los anuncios de política monetaria sobre la incertidumbre de los inversores. Ederington and Lee, en su artículo The creation and resolution of market uncertainty: The impact of information releases on implied volatility (Journal of Financial and Quantitative Analysis, 1996) ofrecen una hipótesis sobre el efecto esperado de los anuncios programados en la incertidumbre de los mercados.

En concreto, los autores pronostican una caída en el nivel de incertidumbre asociado a una cierta variable inmediatamente después de anuncios programados que tienen un fuerte impacto en el precio de dicha variable.

El razonamiento es el siguiente:

Los índices de volatilidad miden cada día la volatilidad media esperada del precio de una variable a lo largo de los siguientes 30 días. Si los inversores observan que, tras determinados anuncios programados importantes, los precios de una cierta variable sufren una fuerte oscilación (es decir, experimentan una gran volatilidad), dicho comportamiento anticipado hará que la volatilidad esperada media a 30 días sea mayor antes del anuncio que después.

Esto es así porque, tras el anuncio, la estimación de la volatilidad esperada ya no incluye el día del anuncio asociado con una volatilidad especialmente elevada. En definitiva, los autores pronostican una resolución de incertidumbre después de anuncios programados relevantes.

Respuesta de la incertidumbre en los mercados según el contenido del anuncio

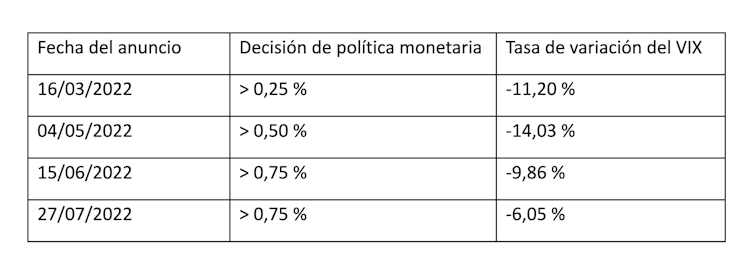

Si analizamos la reacción del VIX tras los anuncios de política monetaria de la Reserva Federal desde la primera subida de tipos de interés, en marzo de 2022, hasta la última, a finales de julio, la tasa de variación media entre el día anterior y el día del anuncio ha sido del -0,10 %. Este dato implica que los recientes anuncios de la Reserva Federal han contribuido a resolver la incertidumbre o el miedo de los inversores.

Variaciones provocadas en el VIX por los anuncios de cambios en los tipos de interés hechos por la Reserva Federal estadounidense en 2022. Fuente: elaboración propia a partir de datos de la Fed y CBOE

Cabría preguntarse ahora, ¿Cuál fue el sentido de la respuesta de los mercados entre marzo de 2020 y marzo de 2022, cuando no hubo cambios en los tipos de interés?

En este caso, el VIX también experimentó, de media, una caída tras los anuncios (-0,04 %), aunque estos no variasen las condiciones vigentes. Por lo tanto, la hipótesis de resolución de incertidumbre en los mercados parece haberse cumplido en ambas etapas, independientemente de la decisión anunciada.

La estrategia de comunicación de las decisiones de política monetaria

Ahora bien, ¿por qué la incertidumbre de los inversores ha disminuido más, de media, en la etapa de anuncios de subidas de tipos de interés que en la etapa previa de ausencia de cambios en los tipos de interés?

La hipótesis de resolución de incertidumbre pronostica al respecto que la magnitud de la disminución de la incertidumbre en un cierto mercado será mayor cuanto mayor sea el impacto del anuncio sobre dicho mercado. Es decir, cuanta más volatilidad se observe tras el anuncio.

En la volatilidad que reflejan las acciones (en este caso el S&P 500) tras los anuncios de política monetaria juega un papel muy importante la información que las autoridades monetarias hacen pública sobre el curso esperado de la política monetaria en el futuro próximo. O sea, la forward guidance.

Para ser lo más transparente posible sobre el sentido futuro de sus decisiones de política monetaria, la Reserva Federal va informando sobre la senda prevista de los tipos de interés tanto en los comunicados que emite inmediatamente después de las reuniones, como en las posteriores conferencias de prensa.

En este sentido, en la etapa de tipos de interés anclados en el 0 % la información suministrada por la autoridad monetaria anticipaba de manera recurrente la ausencia de cambios en un futuro cercano.

En cambio, en la reunión de la Reserva Federal del 26 de enero de 2022 se anunció el cambio de viraje en su política monetaria:

“With inflation well above 2 percent and a strong labor market, the Committee expects it will soon be appropriate to raise the target range for the federal funds rate”.

En sucesivas reuniones a lo largo de 2022 la autoridad monetaria estadounidense ha ido anunciando futuras subidas de tipos de interés ofreciendo, en algunos casos, información sobre la magnitud de la subida.

Sirva de ejemplo la reunión del 15 de junio de 2022, en la que se anunció una subida de tipos del 0,75 %, algo que no se veía desde 1994. En la conferencia de prensa posterior al comunicado emitido por la Fed, su presidente, Jerome Powell, anunció que en la siguiente reunión la subida podría ser de 50 o 75 puntos básicos.

Este anuncio hizo aumentar significativamente la volatilidad en las bolsas.

Los nuevos interrogantes

Es probable que ahora los inversores estén anticipando una mayor volatilidad en las bolsas como consecuencia del componente inesperado, o sorpresa, de los anuncios sobre el curso actual y futuro de la política monetaria. Esto explicaría que, tras los comunicados de la Reserva Federal, la incertidumbre sea menor en esta nueva etapa de política monetaria restrictiva.

¿Cabe esperar que la Reserva Federal siga anunciando nuevas subidas en los tipos de interés? ¿Lo hará en la cuantía que los agentes económicos esperan? ¿Cuál será el componente sorpresa de la información revelada sobre el curso futuro de la política monetaria? De la respuesta a estas preguntas dependerá, en gran parte, el nivel de resolución de incertidumbre en los mercados.

Nota de Redacción: El presente artículo fue publicado originalmente en www.the conversation.com bajo la autoría de Profesora Contratado Doctor Interino, Departamento de Análisis Económico y Finanzas, Universidad de Castilla-La Mancha; y, Catedrático de Universidad, Área de Economía Financiera, Departamento de Análisis Económico y Finanzas, Universidad de Castilla-La Mancha, España.